数字金融巨擎的护城河 蚂蚁集团商业模式与竞争壁垒深度解析

作为全球领先的互联网金融科技平台,蚂蚁集团的崛起重塑了中国乃至全球的金融服务业态。其商业模式并非简单的支付工具或信贷平台,而是一个以技术为驱动、以数据为燃料、构建在庞大用户网络之上的复杂生态系统。深入分析其商业模式与竞争壁垒,对于理解数字金融的未来具有关键意义。

一、核心商业模式:三位一体的生态系统驱动

蚂蚁集团的商业模式可以概括为“场景-科技-金融”三位一体的飞轮效应。

- 场景入口与流量基石:以支付宝App为核心,从最初的淘宝担保交易工具,演变为覆盖支付、理财、生活服务、公益、政务服务等千余种场景的“超级入口”。高频的支付行为带来了稳定的用户粘性和巨大的流量,为其他金融服务提供了天然的转化路径。

- 科技赋能与平台支撑:蚂蚁的核心并非直接持有金融资产,而是通过科技(如区块链、人工智能、风控技术、云计算)搭建平台,连接金融机构、商户与消费者。其商业模式本质是技术服务费,包括支付手续费、金融机构的技术服务费、广告营销费等。这使其规避了传统金融机构的重资本风险,更具轻资产和高扩展性。

- 金融服务的整合与分发:基于场景和科技,蚂蚁将理财(余额宝、蚂蚁财富)、信贷(花呗、借呗、网商银行)、保险(相互宝、保险平台)等标准化金融产品,精准匹配和分发给海量用户。它扮演了“连接器”和“加速器”的角色,极大地降低了金融服务的触达门槛和交易成本。

二、多维竞争壁垒:构筑难以逾越的护城河

蚂蚁集团的领先地位,建立在多重动态交织的竞争壁垒之上。

1. 网络效应与用户心智壁垒

双边网络效应:支付宝连接了超过10亿用户和数千万商户。用户越多,对商户的价值越大;接入的商户和服务越多,对用户的吸引力也越强,形成自我强化的正向循环。

强大的用户习惯与心智占领:“支付宝”已成为中国移动支付和数字生活的代名词。这种根深蒂固的用户习惯和信任,是新进入者需要付出巨额成本才能撼动的。

2. 数据与技术壁垒

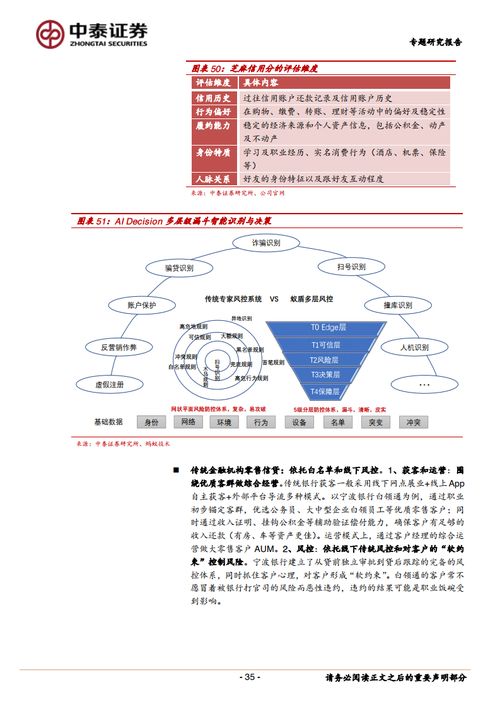

独特的动态数据资产:通过支付、消费、信用、生活等全场景覆盖,蚂蚁积累了多维、实时、连续的“活数据”。这是其进行风险定价(如芝麻信用)、精准营销、产品创新的核心燃料。

领先的金融级技术能力:在并发处理(如双十一峰值)、智能风控(CTU系统)、区块链专利(连续多年全球第一)、隐私计算等领域构筑了深厚的技术护城河。这些能力经过海量交易和复杂场景的长期锤炼,难以被快速复制。

3. 生态系统与协同壁垒

业务协同的“热带雨林”:支付、理财、信贷、保险、本地生活等业务并非孤立,而是相互导流、数据共享、风险对冲。例如,支付数据为信贷风控提供依据,理财用户可能转化为保险客户。这种生态内协同提升了单用户价值,也增加了用户离开的整体成本。

与阿里巴巴生态的共振:尽管独立运营,但与淘宝、天猫等电商场景的历史渊源和持续合作,仍是其流量和场景的重要基本盘。

4. 品牌、监管与合规先发优势

强大的品牌信誉:历经多年发展,尤其在安全性、稳定性方面建立的声誉,是金融业务的关键资产。

深刻的监管理解与适应能力:作为行业标杆,蚂蚁经历了中国互联网金融从萌芽到规范的全周期,在适应不断演进的监管框架(如支付断直连、贷款合资模式、金控公司监管)过程中,积累了丰富的合规经验和调整能力,这构成了后发者的隐形门槛。

三、挑战与未来展望

尽管壁垒深厚,蚂蚁也面临挑战:宏观监管环境变化、市场竞争加剧(如微信支付在社交场景的渗透)、数据隐私法规趋严、以及从高速增长向高质量可持续发展的转型压力。

蚂蚁的竞争壁垒将更多取决于其持续创新能力和对社会价值的贡献。其发展方向可能集中于:

- 深化科技输出:将自身验证的技术解决方案(如风控、区块链平台)向国内外金融机构和传统行业赋能,开拓B端市场。

- 探索前沿技术应用:在人工智能、绿色金融、数字人民币等领域构建新的增长曲线。

- 服务实体经济与小微:进一步利用数据和技术,破解小微企业融资难的世界性难题,巩固其社会价值根基。

结论:蚂蚁集团的商业模式本质是一个以数据和科技驱动的开放式金融科技生态系统。其核心竞争壁垒是一个由网络效应、数据智能、生态协同及合规先发优势共同构成的、动态且多维的复合体系。这些壁垒并非静态的城墙,而更像一个不断进化、自我强化的“生命体”。能否持续维护并升级这一体系,将决定其在下一个数字金融十年中的最终地位。

如若转载,请注明出处:http://www.tusichina.com/product/65.html

更新时间:2026-02-24 21:39:49